ver.di zum BerufsStart von Beamtenanwärtern: Soziale Sicherung

|

Starke Vorsorgeangebote für Beamtenanwärter/innen Gemeinsam mit der DBV, dem Spezialisten für den Öffentlichen Dienst, hat die Gewerkschaft ver.di einige Berufsstarterangebote entwickelt, mit denen bestehende Lücken bei der Absicherung und Vorsorge geschlossen werden können. Absicherung "Das Beamtenverhältnis bietet einen guten sozialen Schutz. Dennoch gibt es auch Situationen, für die es sinnvoll ist, Vorsorge zu treffen. Dazu gehört die Dienstunfähigkeit. Die DBV ist ein Finanzdienstleister mit großer Erfahrung im öffentlichen Dienst." |

|

Soziale Sicherung

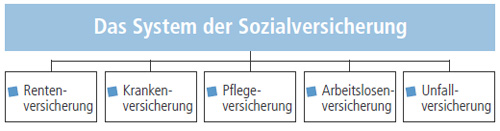

Allgemeines zum System der Sozialversicherung

Die Arbeitnehmer – Tarifbeschäftigte und Auszubildende – des öffentlichen Dienstes sind kraft Gesetzes generell in der gesetzlichen Sozialversicherung pflichtversichert, d.h. sie sind Mitglied der gesetzlichen Kranken-, Pflege-, Unfall-, Renten- und Arbeitslosenversicherung. Gemeinsam mit dem Arbeitgeber tragen sie die zur Finanzierung der Sozialversicherungen erforderlichen Beiträge entsprechend dem jeweils gültigen Beitragssatz – dies ist ein bestimmter Prozentsatz des Bruttoeinkommens – jeweils zur Hälfte (die Kosten der Unfallversicherung trägt der Arbeitgeber allein). Die Höhe der Beiträge richtet sich nach dem Gehalt.

|

Gesetzliche Rentenversicherung

Soziale Sicherheit ist untrennbar mit der Rentenversicherung verbunden. Die gesetzliche Rentenversicherung ist mit insgesamt 50 Millionen Versicherten, 11,8 Millionen Empfängern von Altersrenten sowie 4,2 Millionen Empfängern von Witwen- und Witwerrenten das mit Abstand größte Alterssicherungssystem.

Die Arbeitnehmer – Tarifbeschäftigte und Auszubildende – des öffentlichen Dienstes sind genauso wie die Beschäftigten in der Privatwirtschaft in der allgemeinen gesetzlichen Rentenversicherung versichert. Sie wird finanziert von den Beiträgen, die Beschäftigte und Arbeitgeber je zur Hälfte tragen (der aktuelle Beitragssatz beträgt 19,6 Prozent). D. h., vom Bruttogehalt werden den Tarif beschäftigten und Auszubildenden jeden Monat 9,8 Prozent vom Bruttoverdienst ein behalten. Für Spitzenverdiener, deren Einkommen höher als 5.500 Euro monatlich (Ost: 4.650 Euro) liegt, muss der Rentenbeitrag nur bis zu einer Höchstgrenze (so genannte Beitragsbemessungsgrenze) gezahlt werden.

Im Prinzip richtet sich der Anspruch auf die spätere Rentenhöhe an den Beitragsjahren und den gezahlten Beiträgen. In einer aufwendigen Gesamtrechnung wird die Rentenhöhe vom jeweiligen Rentenversicherungsträger ermittelt. Einfach ausgedrückt, wird das eigene Erwerbseinkommen (während des ganzen Berufslebens) ins Verhältnis zum Durchschnittsentgelt aller Versicherten gesetzt und mit einem Entgeltfaktor multipliziert. Die Rente wird jährlich angepasst (je nach der Entwicklung des gesamtwirtschaftlichen Netto-Durchschnittsentgelts).

Anstieg des Beitragssatzes soll gebremst werden

Durch die verschiedenen Reformmaßnahmen in den letzten Jahren wurde versucht, den Anstieg des Beitragssatzes zur Rentenversicherung zu begrenzen. Außerdem hat die Reform zum Ziel, eine zusätzliche Altersvorsorge schrittweise aufzubauen. Ohne die grundlegende Reform der Alterssicherung können die Probleme, die durch die demographische Entwicklung entstehen, nicht gelöst werden. Neben der Rentenversicherung – die auch weiterhin die tragende Rolle bei der Altersvorsorge einnehmen wird – ist die Alterssicherung um eine freiwillige und staatlich geförderte Altersvorsorge ergänzt worden. Daneben gibt es weiterhin die betriebliche Altersvorsorge, deren Bedeutung durch die Reform ebenfalls erheblich gestärkt worden ist.

Versicherungspflicht gilt auch für Auszubildende

Bis auf wenige Ausnahmen sind alle Angestellten und Arbeiter in der gesetzlichen Rentenversicherung pflichtversichert. Das gilt auch für Auszubildende und Wehr- und Zivildienstleistende. Von den Selbstständigen sind nur bestimmte Personenkreise pflichtversichert, dazu gehören beispielsweise Handwerker.

Zusatzversorgung im öffentlichen Dienst

Zusätzlich sind die Arbeitnehmer und Beschäftigte des öffentlichen Dienstes in der Zusatzversorgung des öffentlichen Dienstes versichert. Die Zusatzversorgung beruht auf tarifvertraglicher Grundlage und stellt die betriebliche Altersversorgung im öffentlichen Dienst dar. Die Tarifvertragsparteien haben für die Zusatzversorgung des öffentlichen Dienstes einen „Tarifvertrag über die betriebliche Altersversorgung der Beschäftigten im öffentlichen Dienst – ATV“ abgeschlossen. Mehr Informationen zu diesem Thema finden Sie im Ratgeber „Rund ums Geld im öffentlichen Dienst“, den Sie mit der Karte am Buchumschlag oder im Internet unter www.der-oeffentliche-dienst.de bestellen können.

Gesetzliche Unfallversicherung

Achtung: Unfälle, die sich auf dem direkten Weg von der Arbeit nach Hause oder zur Arbeit ereignen, sind Arbeitsunfälle! Ursprünglich war das Sozialversicherungssystem in Deutschland paritätisch aufgebaut, das heißt Arbeitgeber und Beschäftigte teilten sich die Beiträge. Ausgenommen hiervon war die Unfallversicherung. Da diese Risiken allein den Arbeitgebern zugesprochen wurden, mussten sie auch die kompletten Beiträge zahlen. Dieses System wurde durch die Einführung der Pflegeversicherung durchbrochen, als zur Finanzierung der Buß- und Bettag als Feiertag abgeschafft wurde.

Die Alterssicherung der Beamten

Die Versorgung für die Beamten von Bund, Ländern und Gemeinden ist einheitlich im Beamtenversorgungsgesetz (BeamtVG) geregelt (gilt auch für die Richter). Die Versorgung für die Berufssoldaten richtet sich nach denselben Grundsätzen im Soldatenversorgungsgesetz (SVG).

Pensionen sind ein Teil der Personalkosten und werden allein vom öffentlichen Arbeitgeber und unmittelbar aus seinem laufenden Haushalt gezahlt. Von der allgemeinen gesetzlichen Sozialversicherungspflicht sind Beamtinnen und Beamte befreit und zahlen daher keine Beiträge. Diese „Beitragsfreiheit“ ist jedoch bei der Bemessung der Bruttobesoldung für den Beamtenbereich vom Gesetzgeber berücksichtigt worden.

Der Anspruch der Beamten auf amtsangemessene Versorgung gehört zu den hergebrachten Grundsätzen des Berufsbeamtentums und wird durch das Grundgesetz geschützt. Der Beamte erhält eine Pension, wenn er in den Ruhestand versetzt worden ist:

- wegen Erreichens der allgemeinen Regelaltersgrenze (65. Lebensjahr) oder einer Sonderaltersgrenze (Polizei- und Justizvollzugsdienst sowie Berufsfeuerwehr: 60. Lebensjahr),

- auf Antrag ab dem 63. Lebensjahr (schwerbehinderte Mitarbeiter ab dem 60. Lebensjahr) oder

- wegen festgestellter dauernder Dienstunfähigkeit.

Beamtenanwärter sind nicht rentenversicherungspflichtig

Nicht rentenversicherungspflichtig sind Beamtinnen und Beamte (einschl. Beamtenanwärterinnen und Beamtenanwärter), Richterinnen und Richter, Berufssoldaten, Soldaten auf Zeit oder vergleichbare Beschäftigte von Körperschaften, Anstalten oder Stiftungen des öffentlichen Rechts, deren Verbände (einschließlich der Spitzenverbände) oder ihrer Arbeitsgemeinschaften.

Beamtinnen und Beamte erhalten im Ruhestand so genannte Versorgungsbezüge. Die Höhe orientiert sich an den ruhegehaltfähigen Dienstbezügen (letzte Diensbezüge) und der ruhegehaltfähigen Dienstzeit (Dauer des Beamtenverhältnisses). Derzeit beträgt die Höchstversorgung 71,75 Prozent. Auch Beamte sollten deshalb schon frühzeitig mit Hilfe des Staates „privat vorsorgen“ (siehe unten).

Berechnung der Pensionen

Der Berechnung der Pension werden die ruhegehaltfähige Dienstzeit und die ruhegehaltfähigen Dienstbezüge zugrunde gelegt.

- Ruhegehaltfähige Dienstzeiten sind insbesondere Zeiten in einem Beamtenverhältnis, im berufsmäßigen oder nichtberufsmäßigen Wehrdienst, in einem privatrechtlichen Arbeitsverhältnis im öffentlichen Dienst sowie geforderte Ausbildungszeiten.

- Ruhegehaltfähige Dienstbezüge sind das Grundgehalt, das der Beamte zuletzt mindestens drei Jahre lang bezogen hat, gegebenenfalls zuzüglich des Familienzuschlags (Stufe 1) sowie bestimmter Zulagen, die im Besoldungsrecht ausdrücklich als ruhegehaltfähig bezeichnet sind. Dies sind die so genannten Amtszulagen, die für die dauerhafte Wahrnehmung höherwertiger Funktionen gezahlt werden können, nicht jedoch Stellenzulagen, Erschwerniszulagen oder Zulagen für besonderen. Das Ruhegehalt beträgt für Beamte, die schon länger in einem Beamtenverhältnis stehen 1,875 Prozent für jedes Jahr ruhegehaltfähiger Dienstzeit. Insgesamt wird jedoch höchstens ein Ruhegehaltsatz von 75 Prozent der ruhegehaltfähigen Dienstbezüge erreicht. Durch das Versorgungsänderungsgesetz kommen Beamtenanwärter allerdings nur noch auf einen Höchstsatz von 71,75 Prozent der ruhegehaltfähigen Dienstbezüge.

Zeiten einer Teilzeitbeschäftigung zählen als ruhegehaltfähige Dienstzeit nur entsprechend ihrem Anteil an der vollen Arbeitszeit. Als ruhegehaltfähige Dienstbezüge werden jedoch die Beträge des Vollzeitgehalts angesetzt. Zeiten einer Beurlaubung ohne Dienstbezüge (z.B. Erziehungsurlaub) sind grundsätzlich keine ruhegehaltfähigen Dienstzeiten, es sei denn, das dienstliche Interesse an der Beurlaubung wurde vorher schriftlich anerkannt (z.B. bei der Beurlaubung zur Wahrnehmung einer Tätigkeit im deutschen öffentlichen Interesse bei anderen nationalen oder internationalen Einrichtungen wie etwa EU oder Organisationen der Vereinten Nationen).

Für Zeiten der Kindererziehung werden – wie auch in der gesetzlichen Rentenversicherung – unter bestimmten Voraussetzungen Zuschläge zur Pension gezahlt.

Bei Eintritt in den Ruhestand vor Erreichen der gesetzlichen Altersgrenze wird die Pension um 3,6 Prozent für jedes Jahr gekürzt, um das der Beamte vor Erreichen der gesetzlichen Altersgrenze (65. Lebensjahr, für Vollzugsbeamte 60. Lebensjahr) in den Ruhestand versetzt wird (maximal 10,8 Prozent). Für schwerbehinderte und dienstunfähige Beamte tritt an die Stelle des 65. Lebensjahres das 63. Lebensjahr.

Bei einer vorzeitigen Versetzung in den Ruhestand wegen Dienstunfähigkeit gelten folgende Besonderheiten:

- Wird der Beamte vor Vollendung des 60. Lebensjahres dienstunfähig, wird für die

Berechnung des Ruhegehalts die Zeit bis zur Vollendung des 60. Lebensjahres zu zwei Dritteln der ruhegehaltfähigen Dienstzeit – fiktiv hinzugerechnet.

- Ist der Beamte infolge eines Dienstunfalls dienstunfähig geworden, beträgt das Unfallruhegehalt mindestens 66 2/3 Prozent der ruhegehaltfähigen Dienstbezüge.

Der Ruhestandsbeamte erhält eine Mindestpension, wenn dies für ihn günstiger ist (35 Prozent der ruhegehaltfähigen Dienstbezüge, mindestens jedoch ca. 1.300 Euro (alte Länder) und 1.200 Euro (neue Länder).

Mehr Informationen zur Versorgung der Beamten finden Sie im Ratgeber des DBW „Die Beamtenversorgung“, den Sie mit der Karte am Buchumschlag oder im Internet unter www.der-oeffentliche-dienst.de bestellen können.

Unfallfürsorge ist Teil des Beamtenversorgungssystems

Da Beamtinnen und Beamte von der allgemeinen gesetzlichen Unfallversicherung nicht geschützt sind, umfasst das System der Beamtenversorgung auch Unfallfürsorgeleistungen. Wird ein Beamter durch einen Dienstunfall verletzt oder getötet, werden ihm und den Hinterbliebenen vom Dienstherrn auch Heil- und Pflegekosten und Sachschäden erstattet sowie gegebenenfalls ein Ausgleich für eine verbleibende Minderung der Erwerbsfähigkeit gewährt. Ist der Beamte wegen eines Dienstunfalls in den Ruhestand versetzt worden, erhält sie oder er unter bestimmten Voraussetzungen ein erhöhtes Unfallruhegehalt. Wie die Besoldung werden auch die Ruhestandsbezüge entsprechend der allgemeinen Einkommensentwicklung – jeweils durch Gesetz – angepasst.

Private Vorsorge – Sichern Sie sich die staatliche Förderung

Gerade erst in den Beruf gestartet und dann soll man jetzt schon an die Rente denken? Ja, am besten wär’s. Je früher man sich darum kümmert, desto besser sieht Ihre Zukunft aus. Zumindest finanziell.

Bereits jetzt wird dafür gesorgt, dass die Kassen der gesetzlichen Rentenversicherung entlastet werden. Das Rentenniveau, derzeit bei etwa 70 Prozent des durchschnittlichen Nettoeinkommens soll bis 2030 bei 68 Prozent liegen. Was Sie später einmal bekommen werden und ob das dann zum Leben reichen wird, weiß heute noch keiner. Daher wird jedem einzelnen empfohlen so früh wie möglich vorzusorgen.

|

Zusammen mit der Rentenreform wurde die staatliche Förderung der privaten Eigenvorsorge eingeführt. Mit der privaten Vorsorge kann man nicht früh genug beginnen. Nutzen Sie die Fördermöglichkeiten des Staates. Es werden alle Personen gefördert, die Pflichtmitglied in der gesetzlichen Rentenversicherung oder Empfänger von Besoldung oder Amtsbezügen sind – also auch Auszubildende und Beamtenanwärter. Am besten informieren Sie sich bei den Selbsthilfeeinrichtungen für den öffentlichen Dienst. Sie kennen sich besonders gut aus bei der Versorgung von Beamten und Tarifkräften und haben ihr Produkt- und Dienstleistungsangebot bedarfsgerecht ausgerichtet. Weitere Informationen finden Sie auf www.selbsthilfeeinrichtungen.de.

|

Krankenversicherung

In Deutschland gibt es zwei Arten von Krankenversicherungen:

- Gesetzliche Krankenversicherung (GKV)

- Private Krankenversicherung (PKV).

Die wesentlichen Unterscheidungen zwischen der GKV und PKV:

- bei der gesetzlichen Krankenversicherung ist der Beitragssatz auf Basis weitgehend

staatlich festgelegter Leistungen kalkuliert,

- der Leistungsumfang ist lt. SGB V auf „wirtschaftliche, ausreichende, notwendige und zweckmäßige Leistungen“ beschränkt nicht risiko-, sondern einkommensabhängig,

- beinhaltet eine Umverteilungskomponente, die die Bezieher mittlerer Einkommen zugunsten von Geringverdienern oder beitragsfrei Versicherter (z.B. Familienmitglieder) belastet,

- umlagefinanziert (d.h. es werden keine (Alters-) Rückstellungen für die höheren Kosten älterer Versicherter gebildet), nicht demographiegesichert (d.h. die Alterung der Bevölkerung führt zu tendenziell immer höheren Beitragssätzen).

|

In der Privaten Krankenversicherung ist die Versicherungsprämie

- kalkuliert auf Basis individuell zwischen Versicherungsnehmer und Versicherung vereinbarter Leistungen, risikobezogen und einkommensunabhängig,

- rücklagebildend (d. h. vorhersehbare Kostensteigerungen durch die Altersentwicklung innerhalb einer Tarifgruppe werden durch eine Rücklagenbildung gemindert),

- demographiefest, da die Prämien jeweils für die versicherte Tarifgruppe berechnet werden und nur für diese risikogerechte Beiträge erhoben werden und Zahlungen erfolgen. Die Altersentwicklung wird sich auch in diesen Tarifgruppen in der Risikokalkulation niederschlagen und daher ebenso zu höheren Beiträgen führen wie in der gesetzlichen Krankenversicherung, allerdings nicht für alle im selben Maße,

- tarifgruppenbezogen kalkuliert und damit vergreisungsgefährdet (d. h. sie beinhaltet nur einen Risikoausgleich innerhalb einer Tarifgruppe, aber keine Umverteilung mit weiteren Versichertengruppen im gleichen Versicherungsunternehmen).

Beide Versicherungsarten verhalten sich gleich bzgl. Kostensteigerungen in der medizinischen Versorgung und der zunehmenden Langlebigkeit der Bevölkerung.

Etwa 87,5 Prozent der Krankenversicherten sind Mitglied einer gesetzlichen Krankenkasse, 12,5 Prozent sind privat krankenversichert.

Auszubildende und Beschäftigte im öffentlichen Dienst können sich zur gesetzlichen Krankenversicherung auch durch zusätzlichen Schutz versichern lassen. Gerne beraten Sie die Selbsthilfeeinrichtungen für den öffentlichen Dienst umfassend und kompetent. Sie zeigen Ihnen Ihre individuellen Vorteile der Zusatzversicherung auf.

Krankenversicherung und Beihilfe

Versicherungspflicht in der Gesetzlichen Krankenversicherung (GKV)

Tarifbeschäftigte mit einem Bruttoeinkommen unterhalb der sich jährlich ändernden Versicherungspflichtgrenze sind in der gesetzlichen Krankenversicherung pflichtversichert. Dazu gehören auch Auszubildende, Studenten und Meisterschüler im Handwerk. Neben der Krankenversicherung fällt der Beschäftigte automatisch unter die übrigen Sozialversicherungen: Renten-, Unfall- (Besonderheit: Beiträge werden nur vom Arbeitgeber gezahlt!), Pflege- und Arbeitslosenversicherung. Dies mag auf den ersten Blick ärgerlich sein – vom Lohn bleibt deutlich weniger als das Brutto-Gehalt übrig. Aber die Versicherungsleistungen sind wichtig und von Vorteil. Hier wird der Grundstock für die Absicherung im Krankheitsfall, bei Arbeitslosigkeit und im Alter gelegt.

|

Auszubildende brauchen eine gesetzliche Krankenversicherung

Die Mitgliedschaft in einer Krankenkasse ist für alle Auszubildenden vorgeschrieben. Jedoch können Sie frei entscheiden, welcher Krankenkasse sie beitreten. Der Vergleich lohnt sich in jedem Fall – sowohl bei den Beitragssätzen als auch bei den Leistungen gibt es teilweise erhebliche Unterschiede. Die Entscheidung für eine Krankenkasse ist keine Entscheidung fürs Leben, denn der Gesetzgeber hat die Hürden für einen Krankenversicherungswechsel beseitigt.

Bei den Kosten für Arzneimittel gilt: Auszubildende zahlen aufgrund ihrer geringen Einkünfte in der Regel nichts. Voraussetzung hierfür ist, dass bei der Krankenkasse ein Antrag auf Befreiung gestellt wird.

Beihilfeanspruch ist in Bund und Ländern unterschiedlich

Beamte haben Anspruch auf Beihilfe. Aufgrund der Fürsorgeverpflichtung des Dienstherrn gegenüber seinen Beamten und deren Familien werden die notwendigen und angemessenen Kosten in Krankheits-, Pflege-, Geburts- und Todesfällen, bei Maßnahmen zur Früherkennung von Krankheiten und bei Schutzimpfungen in einem nach Prozentsätzen festgelegten Umfang zu den so genannten Bemessungssätzen erstattet. Das gilt auch für alle Versorgungsempfänger. Die Bemessungssätze sind im Bundesdienst personenbezogen gestaffelt. Danach erhält der aktive Beamte auf seine eigenen Krankheitskosten eine Beihilfe in Höhe von 50 Prozent, der Ruhestandsbeamte von 70 Prozent. Für Krankheitskosten des Ehegatten werden 70 Prozent erstattet, für Krankheitskosten der Kinder 80 Prozent. Sofern letztere Personen – sie werden im Beihilferecht als berücksichtigungsfähige Angehörige bezeichnet – allerdings selbst (z.B. aufgrund eines sozialversicherungspflichtigen Beschäftigungsverhältnisses) in der gesetzlichen Krankenversicherung versichert sind, verdrängt dieser Leistungsanspruch weitgehend den Anspruch auf Beihilfe. Beamte, die bis zu ihrer Verbeamtung Mitglied in der gesetzlichen Krankenversicherung gewesen sind, können allerdings unmittelbar nach ihrer Verbeamtung – statt einer privaten Krankenversicherung – ihr bisheriges Versicherungsverhältnis in der gesetzlichen Krankenversicherung in Form einer freiwilligen Mitgliedschaft fortführen.

Sie müssen ihre Beiträge jedoch fortan allein tragen; sie haben also im Gegensatz zu Beschäftigten keinen Anspruch auf Beitragszuschüsse des Dienstherrn.

Ratgeber „Beihilfe in Bund und Ländern“

Mehr Informationen zum Beihilferecht in Bund und Ländern finden Sie im Ratgeber des DBW, den Sie im Internet unter www.die-beihilfe.de bestellen können. Mitglieder von ver.di zahlen den Vorteilspreis von 5,00 Euro zzgl. 2,50 Euro Versandpauschale.

|

Im Krankheits- und Pflegefall erhalten Beamte/Beamtenanwärter eine Beihilfeleistung

Beamtinnen und Beamte sind nicht, wie Arbeiter und Angestellte, gesetzlich krankenversichert. Der Dienstherr leistet im Krankheitsfall eine Beihilfe zu den Krankheitskosten, die allerdings nur einen Teil der Kosten abdeckt. Beamtinnen und Beamte sind also gehalten, im Wege der Eigenvorsorge das Risiko von Krankheiten und Pflegebedürftigkeit für sich und ihre Familien abzusichern. Die Eigenvorsorge erfolgt regelmäßig durch den Abschluss einer privaten Versicherung, deren Beiträge aus den Dienst- und Versorgungsbezügen zu bestreiten sind. Allen Beamtenanwärterinnen und Beamtenanwärtern ist daher der Abschluss einer privaten Krankenversicherung dringend zu empfehlen.

Lassen Sie sich dringend beraten. Die Selbsthilfeeinrichtungen, im Deutschen Beamtenwirtschaftsring e.V. (DBW) kennen sich im öffentlichen Dienst besonders gut aus und beraten Sie kompetent und individuell. Außerdem haben die privaten Krankenversicherer im DBW leistungsfähige und sehr günstige Beihilfetarife für Beamte und Beamtenanwärter. Mehr Informationen finden Sie unter www.selbsthilfeeinrichtungen.de.

Verpflichtung zur privaten Pflegeversicherung

Bei der privaten Pflegeversicherung besteht für alle Beamte eine gesetzliche Verpflichtung, sich in der sozialen oder privaten Pflegeversicherung zu versichern. Die Wahl des Versicherungsbereiches erfolgt nach dem Prinzip: „Pflegeversicherung folgt Krankenversicherung“. Der Leistungsrahmen im Pflegefall richtet sich im Beihilferecht nach den Regelungen im SGB XI.

Mutterschutz und Elternzeit

Steht Nachwuchs ins Haus? Wenn Sie schwanger sind und dies dem Arbeitgeber mitgeteilt haben, sind Sie durch das Mutterschutzgesetz bzw. die Mutterschutzverordnung (bei Beamtinnen) abgesichert. Sie dürfen dann nicht mehr mit gesundheitsgefährdenden Tätigkeiten beschäftigt werden. Hierzu gehören zum Beispiel schwere körperliche Arbeiten. Ist deine Schwangerschaft gefährdet, wird der Arzt ein Beschäftigungsverbot aussprechen.

Trotz eines solchen Beschäftigungsverbotes besteht aber weiterhin Anspruch auf die Ausbildungsvergütung bzw. Anwärterbezüge (bei Beamtenanwärterinnen).

Während der Schwangerschaft darf man nicht länger als neun Stunden pro Tag arbeiten. Sechs Wochen vor dem errechneten Entbindungstermin darf man ebenfalls nicht mehr arbeiten. Nach der Entbindung besteht ein völliges Beschäftigungsverbot bis zum Ablauf von acht Wochen, bei Früh- und Mehrlingsgeburten bis zum Ablauf von 12 Wochen. Danach ist eine bis zu drei Jahre lange „Elternzeit“ möglich. Die Elternzeit kann sowohl von der Mutter als auch vom Vater in Anspruch genommen werden.

Während der Schwangerschaft darf man grundsätzlich nicht gekündigt werden. Durch eine Schwangerschaft während der Ausbildung, wird das Ausbildungsverhältnis nicht automatisch verlängert. Allerdings kann man nach dem Berufsbildungsgesetz eine Verlängerung beantragen. Dies ist auf jeden Fall sinnvoll, wenn man andernfalls das Ausbildungsziel nicht erreichen würde.